信创作为国家战略布局,一方面有利于保障软硬件供应链的安全,另一方面有利于国家核心软硬件企业的发展,并助力核心数字产业升级壮大。

近年来外部环境不确定性加剧,信创重要性凸显,国产替代和自主可控紧迫性提升。在此背景下,信创行业有望全面进入加速阶段。

信创行业概览

信创产业即信息技术应用创新产业,是我国数字化转型的重要组成部分,也是关键基础设施的重要支撑。

信创旨在实现信息技术领域科技自立,保障国家信息安全。

其核心在于通过行业应用拉动构建国产化信息技术软硬件底层架构体系和全周期生态体系,解决核心技术关键环节“卡脖子”的问题,为中国发展奠定坚实的数字基础。

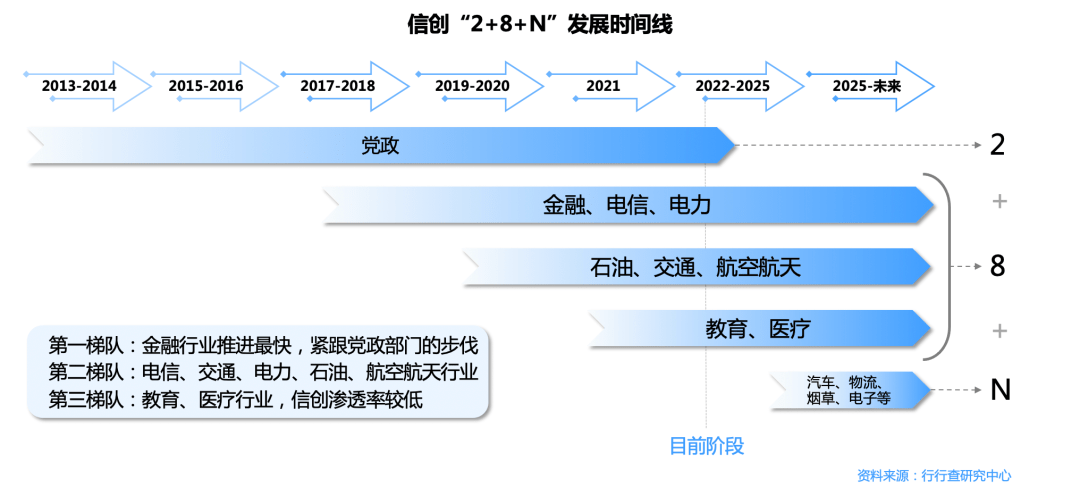

2018年以来我国将信创纳入国家战略,提出了“2+8”发展体系,随后扩展至更多行业,演变为“2+8+N”应用体系,由此信创产业如火如荼展开。

2020年是信创产业元年,“2+8”体系中全面升级自主创新信息产品,信创行业开始全面爆发和整体布局;2021年信创产业逐步走向应用落地阶段。

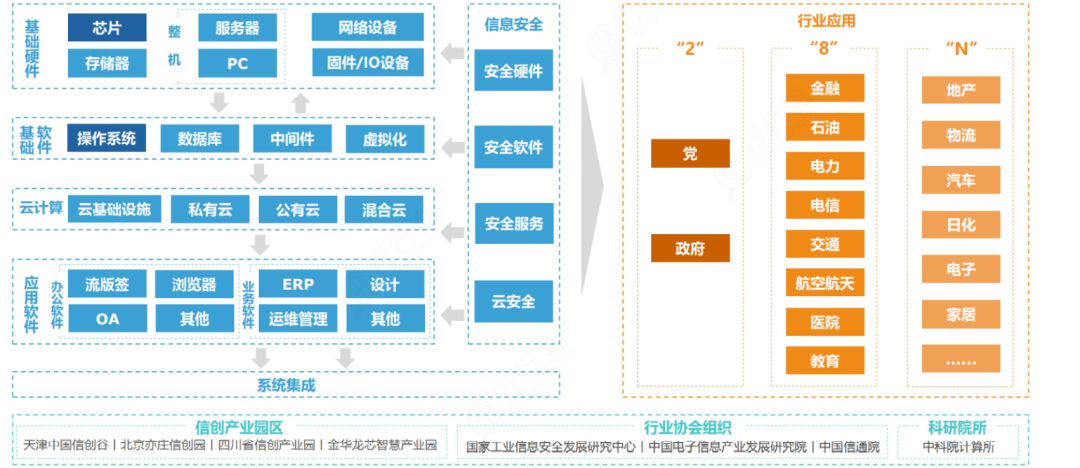

信创产业链

我国信创行业已基本建立起从上游芯片到下游应用的替代产业链条。

从产业链角度看,信创生态体系主要由基础硬件、基础软件、应用软件、信息安全及云计算平台几部分组成。

所涉及领域包括硬件方面(CPU芯片、服务器等);软件方面(操作系统、数据库、中间件等);上层应用方面(办公软件、ERP等;信息安全方面,如边界安全产品、终端安全产品等)。

其中芯片、整机、操作系统、数据库、中间件是最重要的产业链环节。

资料来源:亿欧

从行业下游应用角度看,信创涉及党政两大领域及金融、石油、电力、电信等八大行业应用,以及更下游的诸多应用场景。

当前国内信创正沿着“2+8+N”方向加速普及。

从推进进程来看,党政信创启动最早。

国内党政信创从2013年开始逐步进行公文系统替换计划,预计2022年完成基本公文系统信创改造,23年逐步启动电子政务系统国产化替代,市场规模更大。

八大重点行业中,金融行业信创推进速度最快,电信紧随其后,之后是能源、交通、航空航天,教育、医疗也在逐步进行政策推进和试点。

最后,预计N个行业的信创2023年开始逐步启动。

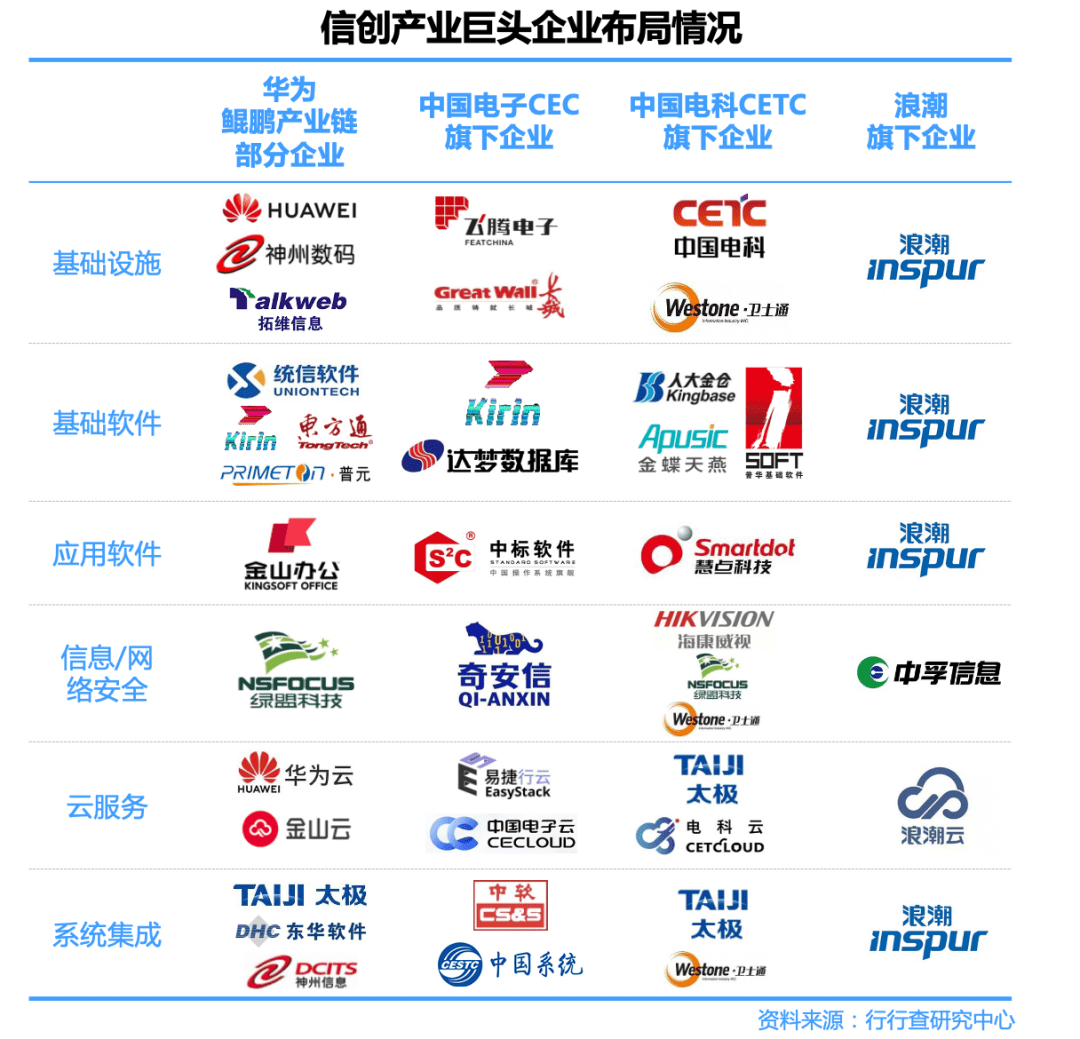

信创市场格局

目前国内信创产业已经形成以华为、中国电子CEC、中国电科CETC、浪潮为巨头的市场格局。

华为主要立足于鲲鹏处理器,聚集外部上下游企业形成鲲鹏信创生态体系;中国电子CEC、中国电科CETC、浪潮则侧重于自建生态与战略投资/合作相结合的方式,搭建稳固的自有生态,如中国电子CEC战略投资易捷行云,浪潮在信息/网络安全领域选择与中孚信息进行战略合作。

目前,四大集团都已形成了涵盖基础设施、基础软件、应用软件、信息/网络安全、云服务、系统集成的完整产业链条,成为国内信创产业的重要组成部分。

CPU芯片

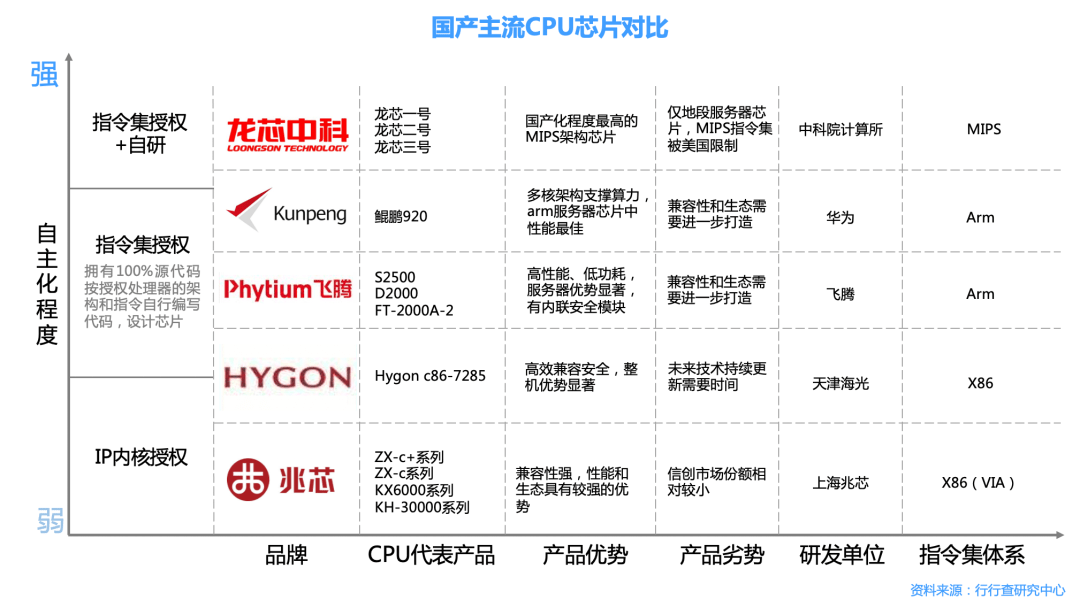

2002年中科院计算所研制出我国第一款商品化通用高性能CPU“龙芯”1号。此后,相继有多款国产处理器芯片陆续面世。

国外主流的CPU 厂商主要有Intel、AMD;国内CPU 厂商主要有鲲鹏、龙芯、兆芯、海光信息、飞腾、申威等。

其中,飞腾在党政领域PC市占率领先,海光与鲲鹏占据运营商服务器主要份额。

整机厂商

整机厂商主要有第一梯队的中国长城、中科曙光、浪潮信息、山东超越、联想、同方股份等;第二梯队有中科龙梦、山西百信等。

国产操作系统

操作系统领域,麒麟和统信双寡头格局逐步确立,麒麟在信创领域保持领先。

从2022年7月到9月,麒麟与统信操作系统在软件适配数量方面实现翻倍式增长。

中国软件同时持有中标软件50%股权和银河麒麟40%股权,且中标麒麟和银河麒麟适配除上海兆芯外的所有国产CPU。

深度操作系统长远来看或将在泛国产化领域拥有更好的表现。

数据库

数据库领域,主流数据库厂商以其长期的研发积累与技术优势,在党政、金融等集中式通用关系型数据库领域优势明显。

云服务厂商以其云生态优势,在公有云部署方面占据优势。

国产数据库厂商主要包括传统厂商人大金仓、武汉达梦、神州通用、南大通用等,其中人大金仓份额相对较高,武汉达梦其次。

此外还有新一代分布式数据库厂商,如巨杉数据库等。

中间件

国产中间件相对于其他基础软件具有较强竞争力,在市场化产品中占据较大份额。

国产中间件龙头包括东方通、中创软件和普元信息等。

办公软件

办公软件是自主创新领域最核心的应用软件,Office办公套件龙头厂商金山办公优势稳固,其他厂商包括永中科技、中标普华(太极股份收购),份额均很小。

版式软件厂商主要有福昕软件、数维科技等;OA协同办公厂商主要有华宇软件旗下的万户网络等。

应用软件

应用软件以恒生电子、用友网络等为代表的龙头厂商,已完成信创全栈适配,推出全国产化解决方案,应用软件国产化适配也带来新的增量需求。

安全保密产品

安全保密产品目前主要用在内网涉密专用机上,主要包括三合一(必选)、主机监控与审计、终端安全登录、网络接入控制系统、打印光刻审计与监控、杀毒、电子文档安全管理等产品。外网桌面电脑也会存在对主机审计、杀毒、终端安全登录等安全产品的需求。

目前在安全保密领域,参与厂商还包括北信源、中孚信息、360、启明星辰、绿盟、深信服和安恒信息等。

系统集成厂商

目前集成厂商范围已扩大到所有拥有涉密甲级资质(可做全国业务)的厂商,领先的系统厂商主要有中国软件、太极股份和华迪科技等。

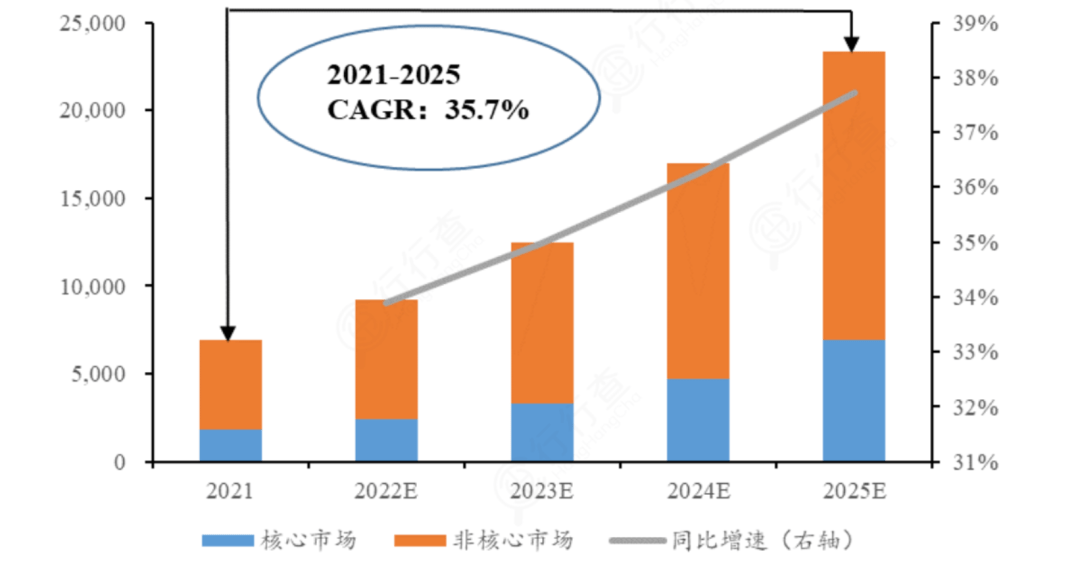

根据海比研究院数据,2022 年信创产业规模有望达 9220.2亿元,近五年复合增速达到 35.7%,预计 2025 年突破 2 万亿元。

其中,核心市场(IT 技术设施+基础软件)与非 核心市场(平台软件+应用软件+IT 安全产品)的比例结构约为 3:7。

资料来源:海比研究院

IT 基础设施是 信创的绝对核心,2022 年市场规模为 2299.1 亿元,近五年复合增速为 40.7%,在五类信创产品中增速最快。

在信创和数字化转型的双重推动下,国产服务器出货量和出货金额稳步提升,并在多个行业投投入使用,如中国电信 2020-2021 服务器集采中,标包 8 指定为全国产服务器(基于鲲鹏 920 系列或海光系列),体现对国产服务器性能和稳定性的认可。

近年来外部威胁频现、自主可控紧迫性提升,国家不断鼓励信创产业支持政策出台。

2021年11月,工信部相继发布工业绿色、软件和信息技术服务业、信息化和工业化融合、大数据产业等“十四五”发展规划,鼓励软件及相关行业发展的同时,也对绿色发展、产品迭代及技术创新方面提出了新的要求。

2022年,深圳和北京先后出台信创产业扶持政策,其中深圳市发改委发布的《关于促进消费持续恢复的若干措施》明确指出,新增关键信息基础设施中信创产品的采购比例,党政机关、国资国企不低于40%。

《国家信息化发展战略纲要》提出“到2025年,根本改变核心技术受制于人的局面,形成安全可控的信息技术产业体系”,为实现这一目标,预计政策鼓励仍将延续,或将引导部分优秀的非上市信创公司逐步进入资本市场,借助资本的力量实现更好的发展。

在国家政策的培育下,信创产业链的相关需求有望持续释放。

更多精彩,请关注“官方微信”

国脉,是大数据治理、数字政府、营商环境、数字经济、政务服务专业提供商。创新提出"软件+咨询+数据+平台+创新业务"五位一体服务模型,拥有超能城市APP、营商环境流程再造系统、营商环境督查与考核评估系统、政策智能服务系统、数据基因、数据母体等几十项软件产品,长期为中国智慧城市、智慧政府和智慧企业提供专业咨询规划和数据服务,广泛服务于发改委、营商环境局、考核办、大数据局、行政审批局等政府客户、中央企业和高等院校。